6月30日,由《21世纪经济报道》主办的“2018中国金融科技发展论坛”在上海召开。论坛邀请了监管、协会、银行、金融科技企业等领域相关领导与行业领袖,就“金融科技3.0:科技赋能 规范融合”展开讨论。

论坛上,招商银行首席信息官陈昆德发表了“招商银行寻路金融科技”主题演讲。他表示,手机的世界已经成为招商银行的战场,招商银行正全力提高招商银行App、掌上生活App两大App的月活指数。

在论坛“金领航奖”颁奖环节,招商银行信用卡继去年获得“金融科技创新品牌奖”、“信用卡技术创新奖”后,今年再凭借领先的金融科技实力荣获“2018卓越金融科技品牌奖”。

行业被手机颠覆,各大信用卡发力App

在论坛上,陈昆德总监表示:“App是一个小小的手机应用,但要承载全行的应用……客户已不太来网点,每人下降20%到30%,行业被颠覆得非常快。”

事实上,现在的用户已经习惯从移动数字化渠道获取金融服务。据统计,2017年我国手机银行个人用户已突破15亿,同比增长28.28%,这预示着手机会成为未来整个金融业务最主要的渠道和入口,也是银行竞争主战场。

在如火如荼的信用卡领域,这一竞争已经开启。目前,交通银行、招商银行、中信银行、浦发银行等上市银行都推出了独立信用卡App,其中,招行信用卡掌上生活App最具先发优势。早在2010年移动互联初露端倪之际,招行信用卡便业内率先上线掌上生活App,将信用卡服务向移动端迁移。目前,掌上生活App经过6代版本更新,已从“金融工具”进化为开放经营平台,成为连接用户生活、消费、金融的综合平台。

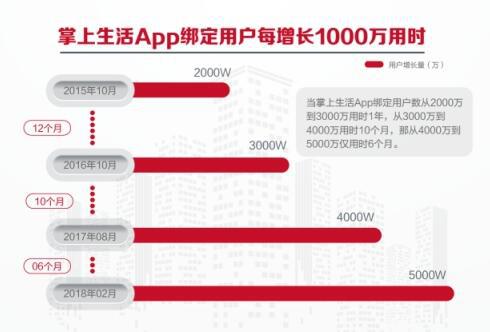

林林总总的信用卡App中,从数据层面看,无论是下载量、绑定量还是月活、用户增长率,掌上生活App都无愧第一。目前,掌上生活App累计下载量过亿、绑定用户量突破5500万、月活破3000万。而在用户增长速率上,掌上生活绑定用户从2000万到3000万用了1年,从3000万到4000万用时10个月,从4000万到5000万,只用了短短6个月。

掌上生活App“集大成”,一切为提升用户体验

一款App,想要更多的用户使用它,频繁打开它,必须产品多样、功能齐全。陈昆德总监坦言,“发布一个App版本出去,所有的产品、功能、规格全部要到位,你不到位就上不去。所以这对我们来讲,是一个转型挑战的过程。”目前掌上生活App经过6代版本更新,产品、功能、服务逐步完善,从前端获客,中端信贷、支付,到后端服务、风控,用户体验不断提升。

比如前端获客,用户不仅能在掌上生活App上办卡、推荐办卡,还能查询办卡进度、推荐办卡进度。考虑到低频金融服务获客难,掌上生活App加强布局用户吃、喝、玩、乐、购等生活场景,提升获客效率。目前,“饭票”、“影票”两大生活类服务交易量超120亿元。

在中端的信贷环节,掌上生活App拥有e招贷、e闪贷、e分期等丰富消费金融产品。特别是业内率先推出的智能消费金融引擎e智贷,通过每日逾千万次的云端计算,可为用户实时匹配“量身定制”的信贷产品。目前,整个掌上生活App已承担招行信用卡过半消费信贷交易。信用卡又是信贷和支付的结合体,在无卡支付体验上,掌上生活App在二维码支付、NFC近场支付、快捷支付等领域拥有完整布局。今年掌上生活App上线“快捷银行”,提供对第三方支付的绑定、管理、分期、营销的全生命周期服务,进一步优化用户快捷支付体验。

在后端银行“生命线”风控上,招行信用卡搭建了完善的智慧风控体系,使风险管理能够做到用户的精准识别和风险及时干预。掌上生活App的 “安全中心”利用前沿的大数据算法加上先进风控经验,可对用户账户的安全度实时评测,并提供“一键锁卡”、“闪电补卡”、“用卡保障”等功能,全面保障用户用卡安全。用户的体验还离不开服务加持。掌上生活App打造的“AI客服”,基于大数据分析,精确描绘用户画像,开创了“千人千面”的管家式服务新模式。

金融科技3.0时代来临,招行信用卡加速布局

此次论坛上,专业人士认为,从整个IT技术对金融行业的推动和变革来看,迄今为止,金融科技大致经历了三大发展阶段:1.0的金融IT阶段、2.0的互联网金融阶段和3.0的金融科技阶段。

1.0金融IT阶段,金融业主要通过传统的IT软硬件来实现办公和业务的电子化,代表性产品包括ATM、POS机、银行的核心交易系统、信贷系统、清算系统等;2.0的互联网金融阶段,金融业通过互联网或者移动终端渠道汇集海量用户,实现金融业务中资产端、交易端、支付端、资金端等任意组合的互联互通,达到信息共享和业务撮合,本质上是对传统金融渠道的变革,代表性业务包括互联网基金销售、P2P网络借贷、互联网保险、移动支付等。到了3.0的金融科技阶段,金融业通过大数据、云计算、人工智能、区块链等最新IT技术,改变传统金融的信息采集来源、风险定价模型、投资决策过程、信用中介角色等,大幅提升传统金融的效率,解决传统金融的痛点,代表技术如大数据征信、智能投顾、供应链金融等。从打造“千人千面”客服、“全景智额”,到去年掌上生活App升级6.0版本推出e智贷、AI客服、安全中心,招行信用卡正在不断加速金融科技3.0布局。

自进入金融科技3.0时代以来,金融科技发展还呈现出新特征,金融科技与传统金融从博弈更加趋向融合,传统金融机构与金融科技企业的融合进一步加强。

据悉,招行信用卡已首家接入百度对话式人工智能操作系统DuerOS,入驻百度、天猫、小米、京东智能音箱平台,并联合上海交大共建AI实验室,寻求在技术研发、人才培养、知识产权等方面的合作。这也是国内银行业首个与高校联合共建的AI实验室。

业内人士猜测,未来招行信用卡将继续深耕金融科技,尤其是金融与技术场景跨界的融合,更灵活高效地响应客户和社会的需求。